Totalt insamlat kapital har överskridit 100 miljarder yuan, och det nationella försäljningsmålet på 6 miljoner enheter som satts upp för 2025 har redan överskridits

Minst 15 en gång lovande EV-start-ups med en sammanlagd årlig produktionskapacitet på 10 miljoner enheter har antingen kollapsat eller drivits till gränsen till insolvens

Vincent Kong viftar med en mjuk borste när han tar bort damm från sin WM W6, enelektriska sport-nyttofordonvars köp han har ångrat sedan biltillverkarens förmögenhet tog en vändning till det sämre.

"OmWMskulle stänga [på grund av en ekonomisk press] skulle jag tvingas köpa en ny [el]bil för att ersätta W6 eftersom företagets eftermarknadsservice skulle avbrytas”, sa Shanghai-tjänstemannen, som spenderade cirka 200 000 yuan (27 782 USD) när han köpte SUV:n för två år sedan."Ännu viktigare, det skulle vara pinsamt att köra en bil byggd av ett misslyckat märke."

Grundades 2015 av Freeman Shen Hui, tidigare VD förZhejiang Geely Holding GroupWM har brottats med ekonomiska problem sedan andra halvan av 2022 och drabbades av ett slag i början av september i år när dess 2 miljarder USD omvända fusionsavtal med Hongkong-noterade Apollo Smart Mobility kollapsade.

WM är inte den enda underpresterande på Kinas vita heta elbilsmarknad, där så många som 200 licensierade biltillverkare – inklusive montörer av bensinslukare som kämpar för att migrera till elbilar – kämpar för att få fotfäste.På en bilmarknad där 60 procent av alla nya fordon kommer att vara elektriska år 2030, förväntas bara montörerna med de djupaste fickorna, de mest bländande och mest uppdaterade modellerna, överleva.

Denna ström av exit hotar att förvandlas till en översvämning med minst 15 en gång lovande EV-start-ups med en sammanlagd årlig produktionskapacitet på 10 miljoner enheter som antingen har kollapsat eller drivits till gränsen till insolvens i takt med att större aktörer tog marknadsandelar, lämnar mindre utmanare som WM att slåss om skrot, enligt beräkningar av China Business News.

EV-ägaren Kong medgav att det statliga bidraget på 18 000 yuan (2 501 USD), befrielse från konsumtionsskatt som kunde spara över 20 000 yuan och en gratis bils registreringsskyltar som innebar 90 000 yuan i besparingar, var de viktigaste skälen till hans köpbeslut.

Ändå känner den 42-årige mellanchefen med ett statligt företag nu att det inte var ett klokt beslut eftersom han kan behöva spendera pengar på en ersättare om företaget skulle misslyckas.

Shanghai-baserade WM Motor brukade vara affischbarnet till EV-boomen i Kina när riskkapital- och private equity-investerare hällde in uppskattningsvis 40 miljarder yuan till sektorn mellan 2016 och 2022. Företaget, som en gång sågs som en potentiell rival till Tesla i Kina, räknar Baidu, Tencent, Hongkong-magnaten Richard Lis PCCW, den bortgångne Macau spelmagnaten Stanley Ho Shun Tak Holdings och det högprofilerade investeringsföretaget Hongshan till sina tidiga investerare.

WM:s misslyckade bakdörrsnotering skadade dess förmåga att samla in pengar och kom efter enkostnadsbesparande kampanjdär WM halverade personallönerna och stängde 90 procent av sina Shanghai-baserade showrooms.Lokala medier som den statligt ägda finanstidningen China Business News rapporterade att WM var nära att gå i konkurs eftersom det var svalt på medel som var nödvändiga för att upprätthålla sin verksamhet.

Det har sedan dess avslöjats att den USA-listade begagnade bilhandlaren Kaixin Auto skulle kliva in som en vit riddare efter ett avtal vars värde inte avslöjades.

"WM Motors modeteknologiska produktpositionering och varumärke har en bra match med Kaixins strategiska utvecklingsmål," sa Lin Mingjun, ordförande och VD för Kaixin, i ett uttalande efter att ha tillkännagett planen att förvärva WM."Genom det tilltänkta förvärvet kommer WM Motor att få tillgång till mer kapitalstöd för att förbättra utvecklingen av sin smarta mobilitetsverksamhet."

Enligt företagets börsprospekt, som lämnades in till Hongkongbörsen 2022, redovisade WM förluster på 4,1 miljarder yuan 2019, vilket ökade med 22 procent till 5,1 miljarder yuan året därpå och ytterligare till 8,2 miljarder yuan 2021 när dess försäljningsvolymerna minskade.Förra året sålde WM endast 30 000 enheter på den snabbt växande fastlandsmarknaden, en nedgång med 33 procent.

Den stora mängden företag, som sträcker sig från WM Motor och Aiways till Enovate Motors och Qiantu Motor, har redan etablerat produktionsanläggningar över det kinesiska fastlandet som kan ta ut 3,8 miljoner enheter om året efter att det totala insamlade kapitalet har överstigit 100 miljarder yuan, enligt Kina Business News.

Det nationella försäljningsmålet på 6 miljoner enheter till 2025, fastställt av ministeriet för industri och informationsteknologi 2019, har redan överskridits.Leveranserna av rena el- och plug-in-hybridbilar för passageraranvändning i Kina förväntas öka med 55 procent till 8,8 miljoner enheter i år, prognostiserade UBS-analytikern Paul Gong i april.

Elbilar beräknas utgöra ungefär en tredjedel av försäljningsvolymerna för nya bilar på Kinas fastland 2023, men det kanske inte räcker för att upprätthålla verksamheten hos många av elbilstillverkarna som lägger ut miljarder på design, produktion och försäljningsrelaterade kostnader.

"På den kinesiska marknaden gör de flesta elbilstillverkare förluster på grund av hård konkurrens", säger Gong."De flesta av dem nämnde högre litiumpriser [ett nyckelmaterial som används i elbilsbatterier] som huvudorsaken till dålig prestanda, men de gjorde inga vinster även när litiumpriserna var oförändrade."

Shanghai Auto Show i april såg WM, tillsammans med fem andra välkända nystartade företag –Evergrande New Energy Auto, Qiantu Motor, Aiways, Enovate Motors och Niutron – hoppar över 10-dagars showcase-evenemanget, landets största bilmässa.

Dessa biltillverkare har antingen stängt sina fabriker eller slutat ta nya beställningar, eftersom ett blåsigt priskrig tog ut sin rätt på världens största marknad för fordon och elbilar.

I skarp kontrast,Nio,XpengochLi Auto, fastlandets tre bästa nystartade elbilar, drog de största publiken till sina hallar som täckte cirka 3 000 kvadratmeter utställningsyta vardera, i frånvaro av den amerikanska biltillverkaren Tesla.

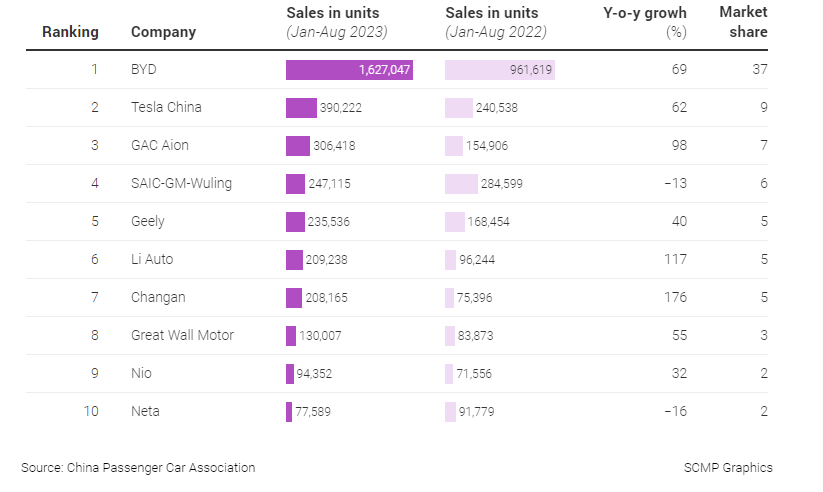

Bästa elbilstillverkare i Kina

"Den kinesiska elbilsmarknaden har en hög nivå", säger David Zhang, gästprofessor vid Huanghe Science and Technology College i Zhengzhou, Henan-provinsen."Ett företag måste samla in tillräckligt med pengar, utveckla starka produkter och behöver ett effektivt säljteam för att överleva den mördande marknaden.När någon av dem brottas med finansieringsproblem eller svaga leveranser är deras dagar räknade om de inte kan få nytt kapital.”

Kinas ekonomiska tillväxttakt har avtagit under de senaste åtta åren, förvärrat av regeringens så kallade noll-Covid-strategi som har resulterat i nedskärningar inom teknik-, fastighets- och turismsektorerna.Det har lett till en allmän nedgång i utgifterna, eftersom konsumenter skjutit upp köp av stora biljettobjekt som bilar och fastigheter.

Specifikt för elbilar är konkurrensen snedställd till förmån för större aktörer, som har tillgång till batterier av bättre kvalitet, bättre design och större marknadsföringsbudgetar.

William Li, medgrundare och VD för Nio, förutspådde 2021 att minst 40 miljarder yuan i kapital skulle krävas för att en elbilsstart ska bli lönsam och självförsörjande.

He Xiaopeng, VD för Xpeng, sa i april att endast åtta elbilsmontörer skulle finnas kvar till 2027, eftersom mindre aktörer inte skulle kunna överleva den hårda konkurrensen i den snabbt växande industrin.

"Det kommer att finnas flera omgångar av enorma elimineringar (av biltillverkare) mitt i bilindustrins övergång till elektrifiering," sade han."Varje spelare måste jobba hårt för att undvika nedflyttning från ligan."

Varken Nio eller Xpeng har genererat vinst ännu, medan Li Auto har rapporterat kvartalsvinster bara sedan december kvartalet förra året.

"På en dynamisk marknad är det meningen att nystartade elbilar ska skapa en nisch för att bygga sin egen kundbas", säger Nios president Qin Lihong."Nio, som en premiumtillverkare av elbilar, kommer att stå fast i att positionera oss som en rival till bensinbilsmärken som BMW, Mercedes-Benz och Audi.Vi försöker fortfarande befästa vårt fotfäste i premiumbilsegmentet.”

Mindre aktörer söker sig utomlands efter att ha misslyckats med att göra betydande inhopp på hemmamarknaden.Zhang från Huanghe Science and Technology College sa att kinesiska elbilsmontörer som kämpade för att få fotfäste på hemmamarknaden var på väg utomlands i ett försök att locka nya investerare, när de kämpade för att överleva.

Zhejiang-baserade Enovate Motors, som inte rankas bland de främsta kinesiska elbilstillverkarna, tillkännagav en plan för attbygga en fabrik i Saudiarabien, efter ett statsbesök av president Xi Jinping i kungariket tidigare i år.Biltillverkaren, som räknar Shanghai Electric Group som en tidig investerare, tecknade ett avtal med saudiarabiska myndigheter och samriskpartnern Sumou om att etablera en elbilsanläggning med en årlig kapacitet på 100 000 enheter.

En annan mindre aktör, Shanghai-baserade Human Horizons, en lyxbilstillverkare som monterar bilar för 80 000 USD, etablerade i juni en satsning på 5,6 miljarder USD med Saudiarabiens investeringsministerium för att bedriva forskning, utveckling, tillverkning och försäljning av fordon.Human Horizons enda varumärke HiPhi finns inte med på listan över Kinas 15 bästa elbilar när det gäller månatlig försäljning.

"De mer än ett dussin misslyckade biltillverkare har öppnat slussarna för hundratals förlorare att komma till ytan under de kommande två till tre åren", säger Phate Zhang, grundare av CnEVPost, en Shanghai-baserad dataleverantör för elfordon."De flesta av de små elbilsaktörerna i Kina, med ekonomiskt och politiskt stöd från lokala myndigheter, kämpar fortfarande för att utveckla och bygga nästa generations elbilar mitt i Kinas koldioxidneutralitetsmål.Men de är inställda på att rinna ut när de får slut på pengar."

Byton, en nystartad elbil med stöd av Nanjings stadsregering och den statliga biltillverkaren FAW Group, ansökte om konkurs i juni i år efter att den misslyckades med att starta produktionen av sin första modell, M-Byte-sportfordonet som gjorde sitt debut på bilmässan i Frankfurt 2019.

Den levererade aldrig en färdig bil till kunder medan dess huvudsakliga affärsenhet, Nanjing Zhixing New Energy Vehicle Technology Development, tvingades i konkurs efter att ha stämts av en borgenär.Detta följer förra åretsansökan om konkursav Beijing Judian Travel Technology, samriskföretaget mellan den kinesiska åkningsjätten Didi Chuxing och Li Auto.

"Regniga dagar väntar för de små aktörerna som inte har starka investerare för att stödja sin bildesign och tillverkning", säger Cao Hua, en partner på Shanghai-baserade private equity-företaget Unity Asset Management, som investerar i fordonsleverantörer."EV är en kapitalintensiv verksamhet och den medför stora risker för företag, särskilt de nystartade företag som inte har byggt upp sin varumärkeskännedom på denna mycket konkurrensutsatta marknad."

Posttid: 2023-10-09