Totalt samlet inn kapital har overskredet 100 milliarder yuan, og det nasjonale salgsmålet på 6 millioner enheter satt for 2025 er allerede overskredet

Minst 15 en gang lovende EV-start-ups med en samlet årlig produksjonskapasitet på 10 millioner enheter har enten kollapset eller blitt drevet til randen av insolvens

Vincent Kong vifter med en myk børste mens han fjerner støv fra WM W6, enelektrisk sportsbilhvis kjøp han har angret på siden bilprodusentens formuer tok en tur til det verre.

"HvisWMskulle stenge [på grunn av en økonomisk presset], ville jeg bli tvunget til å kjøpe en ny [elektrisk] bil for å erstatte W6 fordi selskapets ettersalgstjenester ville bli suspendert,” sa Shanghai-funksjonæren, som brukte rundt 200 000 yuan (27 782 USD) da han kjøpte SUV-en for to år siden."Enda viktigere, det ville være flaut å kjøre en bil bygget av et mislykket merke."

Grunnlagt i 2015 av Freeman Shen Hui, tidligere administrerende direktør iZhejiang Geely Holding GroupWM har slitt med økonomiske problemer siden andre halvdel av 2022 og fikk et slag i begynnelsen av september i år da avtalen med omvendt fusjon på USD 2 milliarder med Hong Kong-noterte Apollo Smart Mobility kollapset.

WM er ikke den eneste underpresterende i Kinas hvite elbil-marked, hvor så mange som 200 lisensierte bilprodusenter – inkludert montører av bensinslukere som sliter med å migrere til elbiler – kjemper for å få fotfeste.I et bilmarked der 60 prosent av alle nye kjøretøyer vil være elektriske innen 2030, forventes det at bare montørene med de dypeste lommene, de mest blendende og hyppigst oppdaterte modellene, vil overleve.

Dette rislet av exits truer med å bli til en flom med minst 15 en gang lovende EV-start-ups med en samlet årlig produksjonskapasitet på 10 millioner enheter som enten har kollapset eller blitt drevet til randen av insolvens etter hvert som større aktører tok markedsandeler, etterlater mindre utfordrere som WM å kjempe for skrap, ifølge beregninger fra China Business News.

EV-eier Kong innrømmet at statstilskuddet på 18 000 yuan (US$ 2 501), fritak fra forbruksavgift som kan spare over 20 000 yuan og en gratis bilskilt som innebar en besparelse på 90 000 yuan, var de viktigste årsakene til kjøpsbeslutningen hans.

Likevel føler den 42 år gamle mellomlederen i et statseid selskap at det ikke var en klok avgjørelse, da han kanskje må bruke penger på en erstatning dersom selskapet skulle mislykkes.

Shanghai-baserte WM Motor pleide å være plakatbarnet av EV-boomen i Kina da venturekapital og private equity-investorer strømmet anslagsvis 40 milliarder yuan inn i sektoren mellom 2016 og 2022. Selskapet ble en gang sett på som en potensiell rival til Tesla i Kina, regner Baidu, Tencent, Hong Kong-magnaten Richard Li's PCCW, den avdøde Macau-gamblingmagnaten Stanley Ho's Shun Tak Holdings og det høyprofilerte investeringsselskapet Hongshan blant sine tidlige investorer.

WMs mislykkede bakdørsnotering skadet innsamlingsevnen og kom etter enkostnadsbesparende kampanjehvor WM halverte ansattes lønn og stengte 90 prosent av sine Shanghai-baserte utstillingslokaler.Lokale medier som den statseide finansavisen China Business News rapporterte at WM var nær konkurs da den var sultet på midler som var nødvendige for å opprettholde driften.

Det har siden blitt avslørt at den USA-noterte bruktbilforhandleren Kaixin Auto ville tre inn som en hvit ridder etter en avtale hvis verdi ikke ble offentliggjort.

"WM Motors posisjonering og merkevarebygging av moteteknologi passer godt til Kaixins strategiske utviklingsmål," sa Lin Mingjun, styreleder og administrerende direktør i Kaixin, i en uttalelse etter å ha kunngjort planen om å kjøpe WM."Gjennom det tiltenkte oppkjøpet vil WM Motor få tilgang til mer kapitalstøtte for å forbedre utviklingen av sin smartmobilitetsvirksomhet."

I følge selskapets børsprospekt, som ble sendt til Hong Kong-børsen i 2022, hadde WM tap på 4,1 milliarder yuan i 2019, som økte med 22 prosent til 5,1 milliarder yuan året etter og videre til 8,2 milliarder yuan i 2021. salgsvolumet gikk ned.I fjor solgte WM kun 30.000 enheter i det raskt voksende fastlandsmarkedet, en nedgang på 33 prosent.

Det store utvalget av selskaper, som spenner fra WM Motor og Aiways til Enovate Motors og Qiantu Motor, har allerede etablert produksjonsanlegg på tvers av fastlands-Kina som er i stand til å ta ut 3,8 millioner enheter i året etter at den totale innsamlede kapitalen har oversteget 100 milliarder yuan, ifølge Kina Business News.

Det nasjonale salgsmålet på 6 millioner enheter innen 2025, fastsatt av Nærings- og informasjonsdepartementet i 2019, er allerede overskredet.Leveranser av rene elektriske og plug-in hybridbiler for passasjerbruk i Kina forventes å hoppe 55 prosent til 8,8 millioner enheter i år, spådde UBS-analytiker Paul Gong i april.

Elbiler anslås å utgjøre omtrent en tredjedel av salgsvolumet for nye biler på fastlands-Kina i 2023, men det er kanskje ikke nok til å opprettholde driften hos mange av elbilprodusentene som skyter ut milliarder på design, produksjon og salgsrelaterte kostnader.

"På det kinesiske markedet rapporterer de fleste elbilprodusenter tap på grunn av hard konkurranse," sa Gong."De fleste av dem nevnte høyere litiumpriser [et nøkkelmateriale som brukes i EV-batterier] som hovedårsaken til dårlig ytelse, men de tjente ikke selv når litiumprisene var flate."

Shanghai Auto Show i april så WM, sammen med fem andre kjente oppstartsbedrifter –Evergrande New Energy Auto, Qiantu Motor, Aiways, Enovate Motors og Niutron – hopper over 10-dagers showcase-arrangement, landets største bilmesse.

Disse bilprodusentene har enten stengt fabrikkene sine eller sluttet å ta nye bestillinger, ettersom en voldsom priskrig tok sin toll i verdens største bil- og el-marked.

I skarp kontrast,Nio,XpengogLi Auto, fastlandets tre beste EV-start-ups, trakk de største folkemengdene til hallene deres som dekket rundt 3000 kvadratmeter med utstillingsareal hver, i fravær av den amerikanske bilprodusenten Tesla.

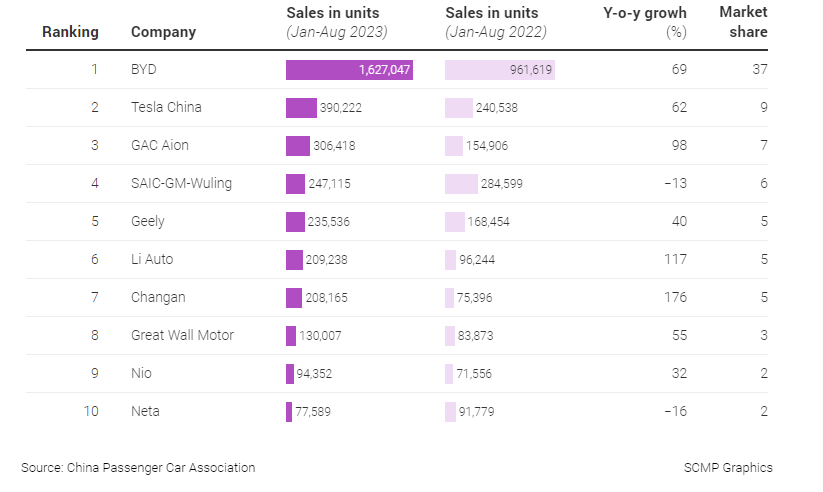

Topp EV-produsenter i Kina

"Det kinesiske elbilmarkedet har en høy bar," sa David Zhang, en gjesteprofessor ved Huanghe Science and Technology College i Zhengzhou, Henan-provinsen."Et selskap må skaffe nok midler, utvikle sterke produkter og trenger et effektivt salgsteam for å overleve det grusomme markedet.Når noen av dem sliter med finansieringsproblemer eller mangelfulle leveranser, er dagene talte med mindre de kan motta ny kapital.»

Kinas økonomiske veksttakt har avtatt de siste åtte årene, forsterket av regjeringens såkalte null-Covid-strategi som har resultert i nedskjæringer på tvers av teknologi-, eiendoms- og reiselivssektorene.Det har ført til en generell nedgang i utgiftene, ettersom forbrukere utsatte kjøp av store billetter som biler og eiendom.

Spesielt for elbiler er konkurransen skjev til fordel for større aktører, som har tilgang til batterier av bedre kvalitet, bedre design og større markedsføringsbudsjetter.

William Li, medgründer og administrerende direktør i Nio, spådde i 2021 at minst 40 milliarder yuan i kapital ville være nødvendig for at en elbil-oppstart skulle bli lønnsom og selvforsynt.

He Xiaopeng, administrerende direktør i Xpeng, sa i april at bare åtte elbilmontører ville være igjen innen 2027, fordi mindre aktører ikke ville være i stand til å overleve den harde konkurransen i den raskt voksende industrien.

"Det vil være flere runder med enorme elimineringer (av bilprodusenter) midt i bilindustriens overgang til elektrifisering," sa han."Alle spillere må jobbe hardt for å unngå nedrykk fra ligaen."

Verken Nio eller Xpeng har skapt overskudd ennå, mens Li Auto har rapportert kvartalsvise overskudd bare siden desemberkvartalet i fjor.

"I et dynamisk marked er EV-start-ups ment å skape en nisje for å bygge sin egen kundebase," sa Nio-president Qin Lihong."Nio, som en premium elbilprodusent, vil stå fast i å posisjonere oss som en rival til bensinbilmerker som BMW, Mercedes-Benz og Audi.Vi prøver fortsatt å konsolidere vårt fotfeste i premiumbilsegmentet.»

Mindre aktører ser utenlands etter å ha unnlatt å gjøre betydelige inngrep i hjemmemarkedet.Zhang fra Huanghe Science and Technology College sa at kinesiske elbilmontører som slet med å få fotfeste på hjemmemarkedet, dro til utlandet i et forsøk på å lokke nye investorer, mens de kjempet for å overleve.

Zhejiang-baserte Enovate Motors, som ikke er blant de beste kinesiske elbilprodusentene, kunngjorde en plan for åbygge en fabrikk i Saudi-Arabia, etter et statsbesøk av president Xi Jinping i kongeriket tidligere i år.Bilprodusenten, som regner Shanghai Electric Group som en tidlig investor, signerte en avtale med saudiarabiske myndigheter og joint venture-partner Sumou om å sette opp et elbilanlegg med en årlig kapasitet på 100 000 enheter.

En annen mindre aktør, Shanghai-baserte Human Horizons, en luksus EV-produsent som setter sammen biler til en pris av USD 80 000, etablerte en satsing på USD 5,6 milliarder med Saudi-Arabias investeringsdepartement i juni for å drive "forskning, utvikling, produksjon og salg av biler".Human Horizons eneste merke HiPhi er ikke med på listen over Kinas 15 beste elbiler når det gjelder månedlig salg.

"De mer enn et dusin mislykkede bilprodusenter har åpnet slusene for hundrevis av tapere til overflaten i løpet av de kommende to til tre årene," sa Phate Zhang, grunnlegger av CnEVPost, en Shanghai-basert dataleverandør for elektriske kjøretøy.«De fleste av de små elbil-aktørene i Kina, med økonomisk og politisk støtte fra lokale myndigheter, sliter fortsatt med å utvikle og bygge neste generasjons elbiler midt i Kinas karbonnøytralitetsmål.Men de er satt til å svekke ut når de går tom for midler.»

Byton, en EV-oppstart støttet av Nanjing byregjering og den statseide bilprodusenten FAW Group, begjærte seg konkurs i juni i år etter at den ikke klarte å starte produksjonen av sin første modell, M-Byte sports-utility vehicle som gjorde sitt debut på Frankfurt Motor Show i 2019.

Den leverte aldri en ferdig bil til kundene mens hovedforretningsenheten, Nanjing Zhixing New Energy Vehicle Technology Development, ble tvunget til konkurs etter å ha blitt saksøkt av en kreditor.Dette følger fjoråretsinnlevering av konkursav Beijing Judian Travel Technology, joint venture-selskapet mellom den kinesiske rideheilgiganten Didi Chuxing og Li Auto.

"Regnværsdager er foran de små aktørene som ikke har sterke investorer til å støtte sin bildesign og produksjon," sa Cao Hua, en partner i Shanghai-baserte private equity-selskapet Unity Asset Management, som investerer i forsyningskjedefirmaer for kjøretøy."EV er en kapitalintensiv virksomhet, og den bærer høy risiko for selskaper, spesielt de oppstartsbedriftene som ikke har bygget opp sin merkekjennskap i dette svært konkurranseutsatte markedet."

Innleggstid: Okt-09-2023