Le capital total levé a dépassé les 100 milliards de yuans et l'objectif national de ventes de 6 millions d'unités fixé pour 2025 a déjà été dépassé.

Au moins 15 start-ups de véhicules électriques autrefois prometteuses, avec une capacité de production annuelle combinée de 10 millions d'unités, ont fait faillite ou ont été poussées au bord de l'insolvabilité.

Vincent Kong agite une brosse à poils doux alors qu'il enlève la poussière de son WM W6, unvéhicule utilitaire sport électriquedont il regrette l'achat depuis que la fortune du constructeur automobile s'est détériorée.

"SiWMsi nous fermions [en raison de contraintes financières], je serais obligé d'acheter une nouvelle voiture [électrique] pour remplacer la W6 car les services après-vente de l'entreprise seraient suspendus », a déclaré l'employé en col blanc de Shanghai, qui a dépensé environ 200 000 $. yuans (27 782 dollars) lorsqu'il a acheté le SUV il y a deux ans."Plus important encore, il serait embarrassant de conduire une voiture construite par une marque en faillite."

Fondée en 2015 par Freeman Shen Hui, ancien PDG deGroupe Geely Holding du Zhejiang, WM est aux prises avec des problèmes financiers depuis le second semestre 2022 et a subi un coup dur début septembre de cette année lorsque son accord de fusion inversée de 2 milliards de dollars avec Apollo Smart Mobility, cotée à Hong Kong, s'est effondré.

WM n'est pas le seul sous-performant sur le marché chinois des véhicules électriques, où pas moins de 200 constructeurs automobiles agréés – y compris les assembleurs de véhicules énergivores qui ont du mal à migrer vers les véhicules électriques – se battent pour prendre pied.Dans un marché automobile où 60 % de tous les nouveaux véhicules seront électriques d’ici 2030, seuls les assembleurs aux poches les plus profondes, aux modèles les plus éblouissants et les plus fréquemment mis à jour, devraient survivre.

Ce filet de sorties menace de se transformer en une inondation avec au moins 15 start-ups de véhicules électriques autrefois prometteuses avec une capacité de production annuelle combinée de 10 millions d'unités qui se sont effondrées ou ont été poussées au bord de l'insolvabilité à mesure que de plus gros acteurs gagnaient des parts de marché. laissant les petits concurrents comme WM se battre pour les restes, selon les calculs de China Business News.

Kong, propriétaire d'un véhicule électrique, a admis que la subvention gouvernementale de 18 000 yuans (2 501 dollars), l'exonération de la taxe à la consommation qui pourrait permettre d'économiser plus de 20 000 yuans et la gratuité des plaques d'immatriculation qui impliquaient une économie de 90 000 yuans, étaient les principales raisons de sa décision d'achat.

Pourtant, le cadre intermédiaire de 42 ans d'une entreprise publique estime désormais que ce n'était pas une sage décision, car il pourrait devoir dépenser de l'argent pour le remplacer en cas de faillite de l'entreprise.

WM Motor, basée à Shanghai, était autrefois l'enfant emblématique du boom des véhicules électriques en Chine, alors que les investisseurs en capital-risque et en capital-investissement ont injecté environ 40 milliards de yuans dans le secteur entre 2016 et 2022. L'entreprise, autrefois considérée comme un rival potentiel de Tesla en La Chine compte parmi ses premiers investisseurs Baidu, Tencent, PCCW du magnat de Hong Kong Richard Li, Shun Tak Holdings du défunt magnat du jeu de Macao Stanley Ho et la société d'investissement de premier plan Hongshan.

L'échec de la cotation détournée de WM a nui à sa capacité de collecte de fonds et est intervenu après uncampagne de réduction des coûtsen vertu duquel WM a réduit de moitié les salaires de son personnel et fermé 90 pour cent de ses showrooms basés à Shanghai.Les médias locaux, comme le journal financier public China Business News, ont rapporté que WM était au bord de la faillite car elle manquait de fonds nécessaires au maintien de ses opérations.

Il a été révélé depuis que le concessionnaire de voitures d'occasion coté aux États-Unis, Kaixin Auto, interviendrait en chevalier blanc à la suite d'un accord dont la valeur n'a pas été divulguée.

"Le positionnement et l'image de marque des produits technologiques de mode de WM Motor correspondent bien aux objectifs de développement stratégique de Kaixin", a déclaré Lin Mingjun, président-directeur général de Kaixin, dans un communiqué après l'annonce du projet d'acquisition de WM."Grâce à l'acquisition envisagée, WM Motor aura accès à davantage de capitaux pour renforcer le développement de son activité de mobilité intelligente."

Selon le prospectus d'offre publique initiale de la société, déposé à la bourse de Hong Kong en 2022, WM a enregistré des pertes de 4,1 milliards de yuans en 2019, qui se sont élargies de 22 pour cent pour atteindre 5,1 milliards de yuans l'année suivante et encore 8,2 milliards de yuans en 2021 lorsque son les volumes de ventes ont diminué.L'année dernière, WM n'a vendu que 30 000 unités sur le marché continental en croissance rapide, soit une baisse de 33 pour cent.

Un grand nombre d'entreprises, allant de WM Motor et Aiways à Enovate Motors et Qiantu Motor, ont déjà établi des installations de production dans toute la Chine continentale, capables de produire 3,8 millions d'unités par an après que le capital total levé ait dépassé 100 milliards de yuans, selon Actualités économiques en Chine.

L'objectif national de ventes de 6 millions d'unités d'ici 2025, fixé par le ministère de l'Industrie et des Technologies de l'information en 2019, a déjà été dépassé.Les livraisons de voitures purement électriques et hybrides rechargeables destinées aux passagers en Chine devraient bondir de 55 pour cent pour atteindre 8,8 millions d'unités cette année, prévoyait l'analyste d'UBS Paul Gong en avril.

On estime que les véhicules électriques représentent environ un tiers des volumes de ventes de voitures neuves en Chine continentale en 2023, mais cela pourrait ne pas suffire à soutenir les opérations de nombreux fabricants de véhicules électriques qui dépensent des milliards en coûts de conception, de production et de vente.

« Sur le marché chinois, la plupart des fabricants de véhicules électriques enregistrent des pertes en raison d'une concurrence féroce », a déclaré Gong.« La plupart d’entre eux ont cité les prix plus élevés du lithium [un matériau clé utilisé dans les batteries EV] comme la principale raison de leurs mauvaises performances, mais ils n’ont pas réalisé de bénéfices même lorsque les prix du lithium étaient stables. »

Le Salon de l'auto de Shanghai en avril a vu WM, aux côtés de cinq autres start-ups bien connues :Evergrande nouvelle énergie automatique, Qiantu Motor, Aiways, Enovate Motors et Niutron – sautant l'événement vitrine de 10 jours, la plus grande exposition automobile du pays.

Ces constructeurs automobiles ont soit fermé leurs usines, soit cessé de prendre de nouvelles commandes, alors qu'une guerre des prix meurtrière a fait des ravages sur le plus grand marché mondial de l'automobile et des véhicules électriques.

En contraste frappant,Nio,XpengetLi Auto, les trois plus grandes start-ups de véhicules électriques du continent, ont attiré les plus grandes foules dans leurs halls qui couvraient chacun environ 3 000 mètres carrés d'espace d'exposition, en l'absence du constructeur automobile américain Tesla.

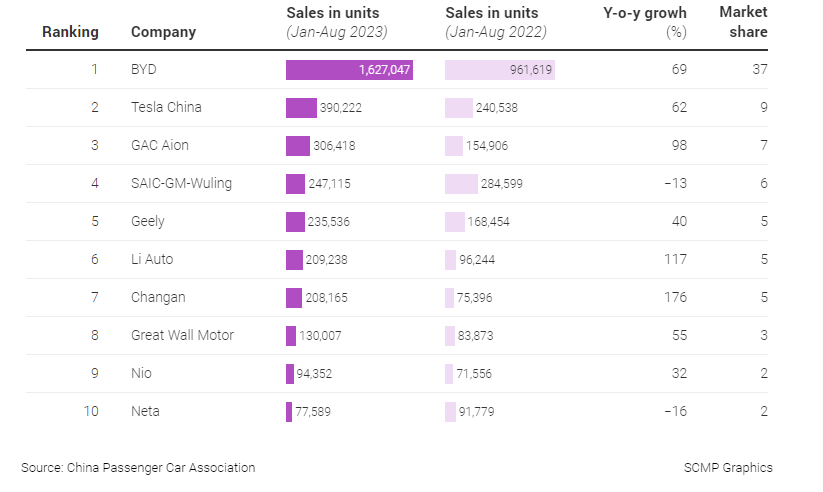

Principaux fabricants de véhicules électriques en Chine

« Le marché chinois des véhicules électriques a la barre haute », a déclaré David Zhang, professeur invité au Huanghe Science and Technology College à Zhengzhou, dans la province du Henan.« Une entreprise doit lever suffisamment de fonds, développer des produits solides et a besoin d’une équipe commerciale efficace pour survivre sur un marché féroce.Lorsque l’un d’entre eux est aux prises avec des difficultés de financement ou des livraisons médiocres, ses jours sont comptés à moins qu’il ne puisse recevoir de nouveaux capitaux.»

Le rythme de la croissance économique de la Chine a ralenti au cours des huit dernières années, exacerbé par la stratégie dite « zéro Covid » du gouvernement, qui a entraîné des suppressions d'emplois dans les secteurs de la technologie, de l'immobilier et du tourisme.Cela a conduit à une baisse générale des dépenses, les consommateurs ayant reporté leurs achats d’articles coûteux comme les voitures et l’immobilier.

Pour les véhicules électriques en particulier, la concurrence est biaisée en faveur des grands acteurs, qui ont accès à des batteries de meilleure qualité, de meilleures conceptions et disposent de budgets marketing plus importants.

William Li, co-fondateur et PDG de Nio, a prédit en 2021 qu'au moins 40 milliards de yuans de capital seraient nécessaires pour qu'une start-up de véhicules électriques devienne rentable et autosuffisante.

He Xiaopeng, PDG de Xpeng, a déclaré en avril qu'il ne resterait que huit assembleurs de voitures électriques d'ici 2027, car les petits acteurs ne seraient pas en mesure de survivre à la concurrence féroce dans ce secteur en croissance rapide.

"Il y aura plusieurs séries d'éliminations massives (de constructeurs automobiles) au milieu de la transition de l'industrie automobile vers l'électrification", a-t-il déclaré."Chaque joueur doit travailler dur pour éviter la relégation de la ligue."

Ni Nio ni Xpeng n'ont encore généré de bénéfices, tandis que Li Auto ne publie des bénéfices trimestriels que depuis le trimestre de décembre de l'année dernière.

"Dans un marché dynamique, les start-ups de véhicules électriques sont censées créer une niche pour constituer leur propre clientèle", a déclaré le président de Nio, Qin Lihong.« Nio, en tant que constructeur de véhicules électriques haut de gamme, restera ferme en nous positionnant comme un rival des marques de voitures essence comme BMW, Mercedes-Benz et Audi.Nous essayons toujours de consolider notre présence sur le segment des voitures haut de gamme. »

Les petits acteurs se tournent vers l’étranger après avoir échoué à faire des percées significatives sur le marché intérieur.Zhang, du Huanghe Science and Technology College, a déclaré que les assembleurs chinois de véhicules électriques qui avaient du mal à s'implanter sur le marché intérieur se dirigeaient vers l'étranger dans le but d'attirer de nouveaux investisseurs, alors qu'ils luttaient pour survivre.

Enovate Motors, basé au Zhejiang, qui ne figure pas parmi les principaux fabricants chinois de véhicules électriques, a annoncé un plan pourconstruire une usine en Arabie Saoudite, à la suite d'une visite d'État du président Xi Jinping dans le royaume plus tôt cette année.Le constructeur automobile, qui compte Shanghai Electric Group parmi les premiers investisseurs, a signé un accord avec les autorités saoudiennes et son partenaire de coentreprise Sumou pour créer une usine de véhicules électriques d'une capacité annuelle de 100 000 unités.

Un autre acteur mineur, Human Horizons, basé à Shanghai, un fabricant de véhicules électriques de luxe qui assemble des voitures au prix de 80 000 dollars américains, a créé en juin une entreprise de 5,6 milliards de dollars avec le ministère saoudien des investissements pour mener « la recherche, le développement, la fabrication et les ventes automobiles ».HiPhi, la seule marque de Human Horizon, ne figure pas dans la liste des 15 meilleurs véhicules électriques de Chine en termes de ventes mensuelles.

« Plus d’une douzaine de constructeurs automobiles en faillite ont ouvert les vannes pour que des centaines de perdants fassent surface dans les deux ou trois années à venir », a déclaré Phate Zhang, fondateur de CnEVPost, un fournisseur de données sur les véhicules électriques basé à Shanghai.« La plupart des petits acteurs du secteur des véhicules électriques en Chine, avec le soutien financier et politique des gouvernements locaux, ont encore du mal à développer et à construire des voitures électriques de nouvelle génération dans le cadre de l'objectif de neutralité carbone de la Chine.Mais ils risquent de s’éteindre une fois qu’ils seront à court de fonds. »

Byton, une start-up de véhicules électriques soutenue par le gouvernement de la ville de Nanjing et le constructeur automobile public FAW Group, a déposé son bilan en juin de cette année après avoir échoué à lancer la production de son premier modèle, le véhicule utilitaire sport M-Byte qui a fait son apparition. débuts au Salon automobile de Francfort en 2019.

Elle n'a jamais livré de voiture finie aux clients tandis que sa principale unité commerciale, Nanjing Zhixing New Energy Vehicle Technology Development, a été mise en faillite après avoir été poursuivie par un créancier.Cela fait suite à celui de l'année dernièredépôt de bilanpar Beijing Judian Travel Technology, la coentreprise entre le géant chinois du covoiturage Didi Chuxing et Li Auto.

"Des jours difficiles s'annoncent pour les petits acteurs qui n'ont pas d'investisseurs solides pour soutenir la conception et la fabrication de leurs voitures", a déclaré Cao Hua, associé de la société de capital-investissement Unity Asset Management, basée à Shanghai, qui investit dans des sociétés de chaîne d'approvisionnement automobile.« Les véhicules électriques sont une activité à forte intensité de capital et comporte des risques élevés pour les entreprises, en particulier pour les start-ups qui n'ont pas développé leur notoriété sur ce marché hautement concurrentiel. »

Heure de publication : 09 octobre 2023