El capital total recaudado ha superado los 100 mil millones de yuanes y ya se ha superado el objetivo de ventas nacional de 6 millones de unidades fijado para 2025.

Al menos 15 empresas emergentes de vehículos eléctricos que alguna vez fueron prometedoras, con una capacidad de producción anual combinada de 10 millones de unidades, han colapsado o se han visto al borde de la insolvencia.

Vincent Kong agita un cepillo de cerdas suaves mientras quita el polvo de su WM W6, unavehículo utilitario deportivo eléctricode cuya compra se arrepiente desde que la suerte del fabricante de automóviles empeoró.

"SiWM"Si cerrara [debido a una crisis financiera], me vería obligado a comprar un nuevo automóvil [eléctrico] para reemplazar el W6 porque los servicios posventa de la compañía se suspenderían", dijo el empleado administrativo de Shanghai, que gastó alrededor de 200.000 yuanes (27.782 dólares estadounidenses) cuando compró el SUV hace dos años."Más importante aún, sería vergonzoso conducir un automóvil construido por una marca fallida".

Fundada en 2015 por Freeman Shen Hui, ex director ejecutivo deGrupo Zhejiang Geely Holding, WM ha lidiado con problemas financieros desde la segunda mitad de 2022 y sufrió un golpe a principios de septiembre de este año cuando colapsó su acuerdo de fusión inversa de 2 mil millones de dólares con Apollo Smart Mobility, que cotiza en Hong Kong.

WM no es el único que no ha logrado buenos resultados en el candente mercado de vehículos eléctricos de China, donde hasta 200 fabricantes de automóviles autorizados –incluidos los ensambladores de vehículos de gran consumo de gasolina que luchan por migrar a los vehículos eléctricos– están luchando por hacerse un hueco.En un mercado automotor donde el 60 por ciento de todos los vehículos nuevos serán eléctricos para 2030, se espera que solo sobrevivan los ensambladores con los bolsillos más profundos, los modelos más deslumbrantes y actualizados con mayor frecuencia.

Este goteo de salidas amenaza con convertirse en una inundación, con al menos 15 nuevas empresas de vehículos eléctricos que alguna vez fueron prometedoras, con una capacidad de producción anual combinada de 10 millones de unidades, que colapsaron o se vieron al borde de la insolvencia a medida que los actores más grandes ganaron participación de mercado. dejando a contendientes más pequeños como WM pelear por las sobras, según cálculos de China Business News.

El propietario de un vehículo eléctrico, Kong, admitió que el subsidio gubernamental de 18.000 yuanes (2.501 dólares estadounidenses), la exención del impuesto al consumo que podría ahorrar más de 20.000 yuanes y las placas de matrícula gratuitas que supusieron un ahorro de 90.000 yuanes, fueron las razones clave de su decisión de compra.

Sin embargo, este directivo intermedio de 42 años de una empresa estatal considera ahora que no fue una decisión acertada, ya que podría tener que gastar dinero en un sustituto, en caso de que la empresa fracasara.

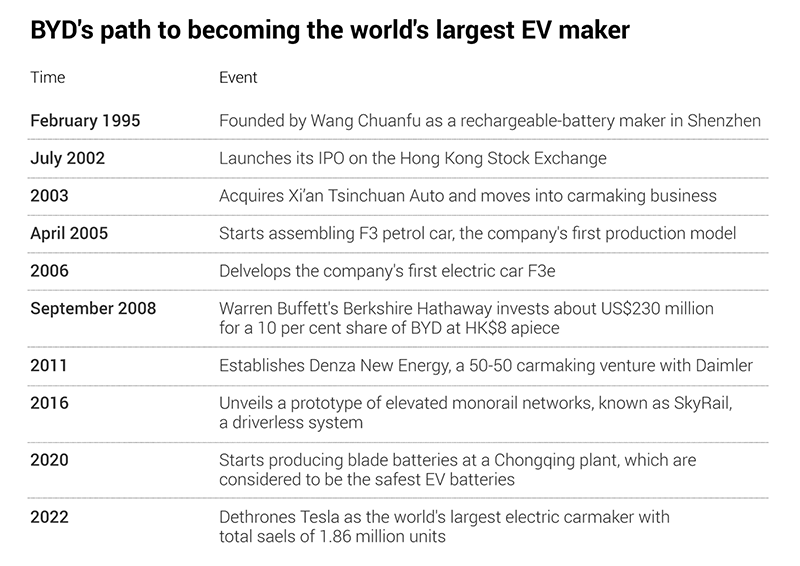

WM Motor, con sede en Shanghai, solía ser el ejemplo del auge de los vehículos eléctricos en China, ya que los inversores de capital de riesgo y de capital privado invirtieron aproximadamente 40 mil millones de yuanes en el sector entre 2016 y 2022. La compañía, alguna vez vista como un rival potencial de Tesla en China cuenta entre sus primeros inversores a Baidu, Tencent, PCCW del magnate de Hong Kong Richard Li, Shun Tak Holdings del difunto magnate del juego de Macao Stanley Ho y la firma de inversión de alto perfil Hongshan.

La fallida salida a bolsa de WM afectó su capacidad de recaudación de fondos y se produjo después de unacampaña de reducción de costosen virtud del cual WM redujo los salarios del personal a la mitad y cerró el 90 por ciento de sus salas de exposición con sede en Shanghai.Los medios de comunicación locales, como el periódico financiero estatal China Business News, informaron que WM estaba al borde de la quiebra porque carecía de los fondos necesarios para sostener sus operaciones.

Desde entonces se ha revelado que el concesionario de coches de segunda mano Kaixin Auto, que cotiza en la bolsa estadounidense, intervendría como caballero blanco tras un acuerdo cuyo valor no se ha revelado.

"El posicionamiento y la marca de los productos de tecnología de moda de WM Motor encajan bien con los objetivos de desarrollo estratégico de Kaixin", dijo Lin Mingjun, presidente y director ejecutivo de Kaixin, en un comunicado después de anunciar el plan para adquirir WM."A través de la adquisición prevista, WM Motor obtendrá acceso a más apoyo de capital para mejorar el desarrollo de su negocio de movilidad inteligente".

Según el prospecto de oferta pública inicial de la compañía, presentado en la bolsa de valores de Hong Kong en 2022, WM registró pérdidas de 4.1 mil millones de yuanes en 2019, que se ampliaron un 22 por ciento a 5.1 mil millones de yuanes el año siguiente y a 8.2 mil millones de yuanes en 2021 cuando su los volúmenes de ventas disminuyeron.El año pasado, WM vendió sólo 30.000 unidades en el mercado continental de rápido crecimiento, una caída del 33 por ciento.

La gran franja de empresas, que van desde WM Motor y Aiways hasta Enovate Motors y Qiantu Motor, ya han establecido instalaciones de producción en toda China continental que son capaces de producir 3,8 millones de unidades al año después de que el capital total recaudado haya superado los 100 mil millones de yuanes, según Noticias de negocios de China.

Ya se ha superado el objetivo de ventas nacionales de 6 millones de unidades para 2025, fijado por el Ministerio de Industria y Tecnologías de la Información en 2019.Se espera que las entregas de automóviles puramente eléctricos e híbridos enchufables para uso de pasajeros en China aumenten un 55 por ciento a 8,8 millones de unidades este año, pronosticó en abril el analista de UBS Paul Gong.

Se estima que los vehículos eléctricos representarán alrededor de un tercio de los volúmenes de ventas de automóviles nuevos en China continental en 2023, pero eso puede no ser suficiente para sostener las operaciones de muchos de los fabricantes de vehículos eléctricos que gastan miles de millones en costos de diseño, producción y relacionados con las ventas.

"En el mercado chino, la mayoría de los fabricantes de vehículos eléctricos están registrando pérdidas debido a la feroz competencia", dijo Gong."La mayoría de ellos citó los precios más altos del litio [un material clave utilizado en las baterías de vehículos eléctricos] como la razón principal del bajo rendimiento, pero no estaban obteniendo ganancias incluso cuando los precios del litio se mantuvieron estables".

En el Salón del Automóvil de Shanghái de abril se vio a WM, junto con otras cinco empresas emergentes muy conocidas:Evergrande Nueva Energía Auto, Qiantu Motor, Aiways, Enovate Motors y Niutron, saltándose el evento de exhibición de 10 días, la exposición de automóviles más grande del país.

Estos fabricantes de automóviles cerraron sus fábricas o dejaron de aceptar nuevos pedidos, ya que una dura guerra de precios pasó factura en el mercado de automóviles y vehículos eléctricos más grande del mundo.

En agudo contraste,nio,xpengyAuto Li, las tres principales empresas emergentes de vehículos eléctricos del continente, atrajeron a las mayores multitudes a sus salas que cubrían alrededor de 3.000 metros cuadrados de espacio de exhibición cada una, en ausencia del fabricante de automóviles estadounidense Tesla.

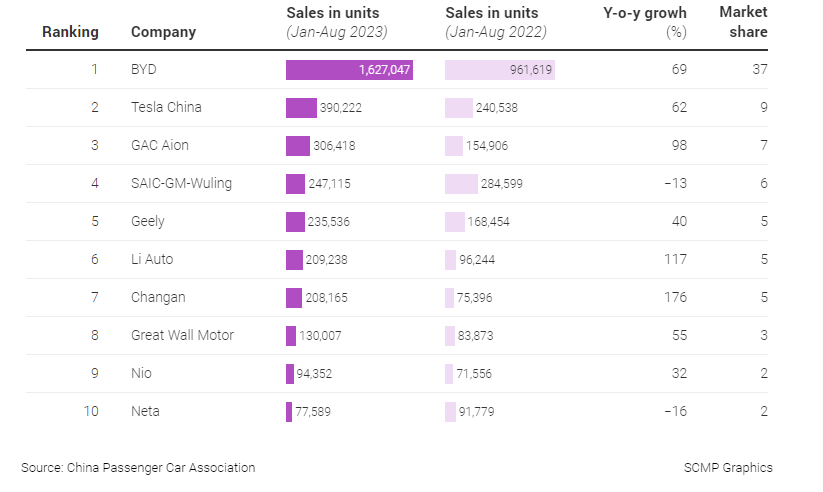

Principales fabricantes de vehículos eléctricos en China

"El mercado chino de vehículos eléctricos tiene un listón muy alto", afirmó David Zhang, profesor visitante en la Facultad de Ciencia y Tecnología de Huanghe en Zhengzhou, provincia de Henan.“Una empresa tiene que recaudar fondos suficientes, desarrollar productos sólidos y necesita un equipo de ventas eficiente para sobrevivir en el mercado despiadado.Cuando cualquiera de ellos se enfrenta a dificultades de financiación o a entregas mediocres, sus días están contados a menos que puedan recibir capital fresco”.

El ritmo de crecimiento económico de China se ha desacelerado en los últimos ocho años, exacerbado por la llamada estrategia Covid-cero del gobierno, que ha resultado en recortes de empleos en los sectores de tecnología, propiedad y turismo.Eso ha llevado a una disminución general del gasto, ya que los consumidores aplazaron las compras de artículos caros como automóviles y bienes raíces.

En el caso de los vehículos eléctricos específicamente, la competencia está sesgada a favor de los actores más grandes, que tienen acceso a baterías de mejor calidad, mejores diseños y mayores presupuestos de marketing.

William Li, cofundador y director ejecutivo de Nio, predijo en 2021 que se necesitarían al menos 40 mil millones de yuanes de capital para que una nueva empresa de vehículos eléctricos se volviera rentable y autosuficiente.

He Xiaopeng, director ejecutivo de Xpeng, dijo en abril que sólo quedarían ocho ensambladores de automóviles eléctricos para 2027, porque los actores más pequeños no podrían sobrevivir a la feroz competencia en esta industria de rápido crecimiento.

"Habrá varias rondas de grandes eliminaciones (de fabricantes de automóviles) en medio de la transición de la industria automotriz hacia la electrificación", dijo."Todos los jugadores tienen que trabajar duro para evitar el descenso de la liga".

Ni Nio ni Xpeng han generado ganancias todavía, mientras que Li Auto ha estado reportando ganancias trimestrales solo desde el trimestre de diciembre del año pasado.

"En un mercado dinámico, se supone que las nuevas empresas de vehículos eléctricos deben crear un nicho para construir su propia base de clientes", dijo el presidente de Nio, Qin Lihong.“Nio, como fabricante de vehículos eléctricos premium, se mantendrá firme para posicionarnos como rival de marcas de automóviles de gasolina como BMW, Mercedes-Benz y Audi.Todavía estamos intentando consolidar nuestra posición en el segmento de los coches premium”.

Los actores más pequeños están mirando al extranjero después de no lograr avances significativos en el mercado interno.Zhang, de la Facultad de Ciencia y Tecnología de Huanghe, dijo que los ensambladores chinos de vehículos eléctricos que estaban luchando por afianzarse en el mercado interno se estaban dirigiendo al extranjero en un intento por atraer nuevos inversores, mientras luchaban por sobrevivir.

Enovate Motors, con sede en Zhejiang, que no se encuentra entre los principales fabricantes chinos de vehículos eléctricos, anunció un plan paraconstruir una fábrica en Arabia Saudita, tras una visita de Estado del presidente Xi Jinping al reino a principios de este año.El fabricante de automóviles, que cuenta con Shanghai Electric Group como uno de sus primeros inversores, firmó un acuerdo con las autoridades de Arabia Saudita y su socio de empresa conjunta Sumou para establecer una planta de vehículos eléctricos con una capacidad anual de 100.000 unidades.

Otro actor menor, Human Horizons, con sede en Shanghai, un fabricante de vehículos eléctricos de lujo que ensambla automóviles con un precio de 80.000 dólares, estableció en junio una empresa de 5.600 millones de dólares con el Ministerio de Inversiones de Arabia Saudita para llevar a cabo "investigación, desarrollo, fabricación y ventas de automóviles".HiPhi, la única marca de Human Horizon, no figura en la lista de los 15 principales vehículos eléctricos de China en términos de ventas mensuales.

“Los más de una docena de fabricantes de automóviles fallidos han abierto las compuertas para que surjan cientos de perdedores en los próximos dos o tres años”, dijo Phate Zhang, fundador de CnEVPost, un proveedor de datos sobre vehículos eléctricos con sede en Shanghai.“La mayoría de los pequeños actores de vehículos eléctricos en China, con el apoyo financiero y político de los gobiernos locales, todavía están luchando por desarrollar y construir automóviles eléctricos de próxima generación en medio del objetivo de neutralidad de carbono de China.Pero están destinados a esfumarse una vez que se queden sin fondos”.

Byton, una nueva empresa de vehículos eléctricos respaldada por el gobierno de la ciudad de Nanjing y el fabricante de automóviles estatal FAW Group, se declaró en quiebra en junio de este año después de no poder iniciar la producción de su primer modelo, el vehículo deportivo utilitario M-Byte que hizo su debutará en el Salón del Automóvil de Frankfurt en 2019.

Nunca entregó un automóvil terminado a los clientes, mientras que su principal unidad de negocios, Nanjing Zhixing New Energy Vehicle Technology Development, se vio obligada a declararse en quiebra después de ser demandada por un acreedor.Esto sigue al del año pasadodeclaracion de quiebrapor Beijing Judian Travel Technology, la empresa conjunta entre el gigante chino de viajes compartidos Didi Chuxing y Li Auto.

"Se avecinan días lluviosos para aquellos pequeños actores que no tienen inversores fuertes que respalden el diseño y la fabricación de sus automóviles", dijo Cao Hua, socio de la firma de capital privado Unity Asset Management, con sede en Shanghai, que invierte en empresas de la cadena de suministro de vehículos."Los vehículos eléctricos son un negocio que requiere mucho capital y conlleva altos riesgos para las empresas, en particular aquellas de nueva creación que no han desarrollado su conocimiento de marca en este mercado altamente competitivo".

Hora de publicación: 09-oct-2023