Samlet rejst kapital har overskredet 100 milliarder yuan, og det nationale salgsmål på 6 millioner enheder fastsat for 2025 er allerede blevet overskredet

Mindst 15 engang lovende EV-start-ups med en samlet årlig produktionskapacitet på 10 millioner enheder er enten kollapset eller drevet på randen af insolvens

Vincent Kong vifter med en blød børste, mens han fjerner støv fra sin WM W6, enelektrisk sportsvognhvis køb han har fortrudt siden dengang bilfabrikantens formuer tog en drejning til det værre.

"HvisWMskulle lukke [på grund af en økonomisk klemme], ville jeg blive tvunget til at købe en ny [el] bil for at erstatte W6, fordi virksomhedens eftersalgsservice ville blive suspenderet,” sagde Shanghai-funktionæren, der brugte omkring 200.000 yuan (27.782 USD), da han købte SUV'en for to år siden."Vigtigere er det, det ville være pinligt at køre en bil bygget af et mislykket mærke."

Grundlagt i 2015 af Freeman Shen Hui, tidligere administrerende direktør forZhejiang Geely Holding GroupWM har kæmpet med økonomiske problemer siden anden halvdel af 2022 og led et slag i begyndelsen af september i år, da dens omvendte fusionsaftale på USD 2 milliarder med Apollo Smart Mobility, der er noteret i Hong Kong, kollapsede.

WM er ikke den eneste underpresterende på Kinas hvidglødende el-marked, hvor så mange som 200 autoriserede bilproducenter – inklusive samlere af benzinslugere, der kæmper for at migrere til elbiler – kæmper for at få fodfæste.På et bilmarked, hvor 60 procent af alle nye køretøjer vil være elektriske i 2030, forventes kun montørerne med de dybeste lommer, de mest blændende og hyppigst opdaterede modeller, at overleve.

Denne strøm af exits truer med at blive til en oversvømmelse med mindst 15 engang lovende EV-start-ups med en samlet årlig produktionskapacitet på 10 millioner enheder, der enten er kollapset eller drevet på randen af insolvens, efterhånden som større spillere vandt markedsandele, efterlader mindre kandidater som WM til at kæmpe for skrot, ifølge beregninger fra China Business News.

EV-ejer Kong indrømmede, at statstilskuddet på 18.000 yuan (2.501 USD), fritagelse for forbrugsafgift, som kunne spare over 20.000 yuan, og en gratis bils nummerplader, som indebar en besparelse på 90.000 yuan, var hovedårsagerne til hans købsbeslutning.

Alligevel føler den 42-årige mellemleder med en statsejet virksomhed nu, at det ikke var en klog beslutning, da han måske skulle bruge penge på en afløser, hvis virksomheden skulle fejle.

Shanghai-baserede WM Motor plejede at være plakatbarnet af EV-boomet i Kina, da venturekapital og private equity-investorer hældte anslået 40 milliarder yuan ind i sektoren mellem 2016 og 2022. Virksomheden blev engang set som en potentiel rival til Tesla i Kina, tæller Baidu, Tencent, Hongkong-magnaten Richard Li's PCCW, den afdøde Macau-gamingmagnat Stanley Ho's Shun Tak Holdings og det højprofilerede investeringsfirma Hongshan blandt sine tidlige investorer.

WM's mislykkede bagdørsnotering skadede dets fundraising-evne og kom efter enomkostningsbesparende kampagnehvor WM halverede personalelønningerne og lukkede 90 procent af sine Shanghai-baserede showrooms.Lokale medier som den statsejede finansavis China Business News rapporterede, at WM var tæt på at gå konkurs, da det var udsultet af midler, der var nødvendige for at opretholde dets drift.

Det er siden blevet afsløret, at den amerikansk-noterede brugtbilforhandler Kaixin Auto ville træde til som en hvid ridder efter en aftale, hvis værdi ikke blev oplyst.

"WM Motors positionering og branding af modeteknologiske produkter matcher godt med Kaixins strategiske udviklingsmål," sagde Lin Mingjun, formand og administrerende direktør for Kaixin, i en erklæring efter at have annonceret planen om at købe WM."Gennem det påtænkte opkøb vil WM Motor få adgang til mere kapitalstøtte for at forbedre udviklingen af sin smarte mobilitetsforretning."

I henhold til selskabets første offentlige udbudsprospekt, indleveret til Hong Kong-børsen i 2022, havde WM tab på 4,1 milliarder yuan i 2019, hvilket steg 22 procent til 5,1 milliarder yuan det følgende år og yderligere til 8,2 milliarder yuan i 2021, da det salgsvolumen faldt.Sidste år solgte WM kun 30.000 enheder på det hurtigt voksende fastlandsmarked, et fald på 33 pct.

Den store række af virksomheder, lige fra WM Motor og Aiways til Enovate Motors og Qiantu Motor, har allerede etableret produktionsfaciliteter på tværs af det kinesiske fastland, der er i stand til at uddele 3,8 millioner enheder om året, efter at den samlede rejste kapital har oversteget 100 milliarder yuan, ifølge Kina Business News.

Det nationale salgsmål på 6 millioner enheder i 2025, fastsat af ministeriet for industri og informationsteknologi i 2019, er allerede blevet overskredet.Leverancer af rene elektriske og plug-in hybridbiler til passagerbrug i Kina forventes at springe 55 procent til 8,8 millioner enheder i år, forudsagde UBS-analytiker Paul Gong i april.

Elbiler anslås at udgøre omkring en tredjedel af salget af nye biler på det kinesiske fastland i 2023, men det er måske ikke nok til at opretholde driften hos mange af elbilproducenterne, som sprøjter milliarder ud på design, produktion og salgsrelaterede omkostninger.

"På det kinesiske marked har de fleste elbilsproducenter tab på grund af hård konkurrence," sagde Gong."De fleste af dem nævnte højere lithium-priser [et nøglemateriale, der bruges i EV-batterier] som hovedårsagen til dårlig ydeevne, men de tjente ikke, selv når lithiumpriserne var fladt."

Shanghai Auto Show i april så WM sammen med fem andre velkendte start-ups –Evergrande New Energy Auto, Qiantu Motor, Aiways, Enovate Motors og Niutron – springer den 10-dages showcase-begivenhed over, landets største biludstilling.

Disse bilproducenter har enten lukket deres fabrikker eller holdt op med at tage nye ordrer, da en voldsom priskrig tog sit præg på verdens største bil- og elmarked.

I skarp kontrast,Nio,XpengogLi Auto, fastlandets tre bedste EV-start-ups, trak de største publikum til deres haller, der dækkede omkring 3.000 kvadratmeter udstillingsplads hver, i fravær af den amerikanske bilproducent Tesla.

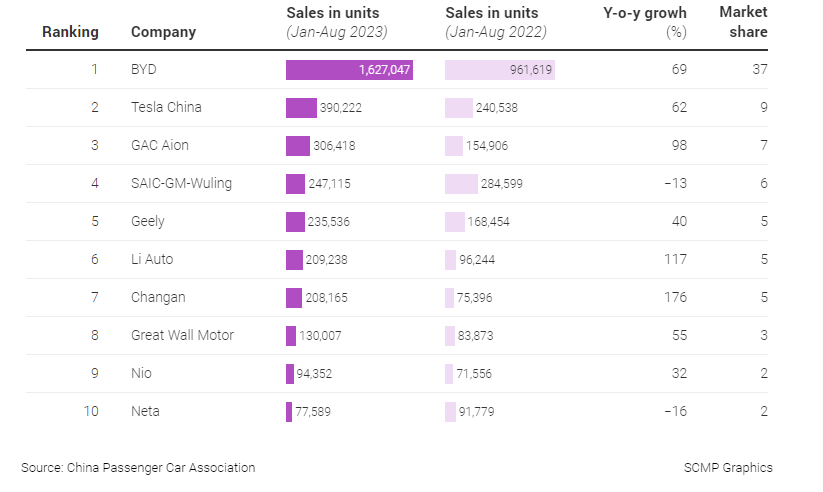

Top elbilproducenter i Kina

"Det kinesiske el-marked har en høj bar," sagde David Zhang, en gæsteprofessor ved Huanghe Science and Technology College i Zhengzhou, Henan-provinsen."En virksomhed skal rejse nok midler, udvikle stærke produkter og har brug for et effektivt salgsteam for at overleve det grusomme marked.Når nogen af dem kæmper med finansieringsproblemer eller mangelfulde leverancer, er deres dage talte, medmindre de kan modtage ny kapital."

Kinas økonomiske væksttempo er aftaget i de seneste otte år, forværret af regeringens såkaldte nul-Covid-strategi, som har resulteret i nedskæringer på tværs af teknologi-, ejendoms- og turismesektoren.Det har ført til et generelt fald i udgifterne, da forbrugerne udskudte køb af store billetgenstande som biler og fast ejendom.

Specifikt for elbiler er konkurrencen skæv til fordel for større spillere, som har adgang til batterier af bedre kvalitet, bedre design og større marketingbudgetter.

William Li, medstifter og administrerende direktør for Nio, forudsagde i 2021, at der ville være behov for mindst 40 milliarder yuan i kapital, for at en el-start-up kunne blive rentabel og selvforsynende.

He Xiaopeng, administrerende direktør for Xpeng, sagde i april, at kun otte elbilmontører ville være tilbage i 2027, fordi mindre spillere ikke ville være i stand til at overleve den hårde konkurrence i den hurtigt voksende industri.

"Der vil være flere runder af enorme elimineringer (af bilproducenter) midt i bilindustriens overgang til elektrificering," sagde han."Alle spillere skal arbejde hårdt for at undgå nedrykning fra ligaen."

Hverken Nio eller Xpeng har genereret overskud endnu, mens Li Auto kun har rapporteret kvartalsvise overskud siden december kvartal sidste år.

"På et dynamisk marked er det meningen, at EV-start-ups skal skabe en niche for at opbygge deres egen kundebase," sagde Nio-præsident Qin Lihong."Nio, som en premium elbilproducent, vil stå fast i at positionere os som en rival til benzinbilmærker som BMW, Mercedes-Benz og Audi.Vi forsøger stadig at konsolidere vores fodfæste i premiumbilsegmentet."

Mindre aktører søger oversøisk efter ikke at have gjort væsentlige indtog på hjemmemarkedet.Zhang fra Huanghe Science and Technology College sagde, at kinesiske EV-montører, der kæmpede for at få fodfæste på hjemmemarkedet, var på vej til udlandet i et forsøg på at lokke nye investorer, da de kæmpede for at overleve.

Zhejiang-baserede Enovate Motors, som ikke er blandt de bedste kinesiske elbilproducenter, annoncerede en plan forbygge en fabrik i Saudi-Arabien, efter et statsbesøg af præsident Xi Jinping i kongeriget tidligere på året.Bilproducenten, der tæller Shanghai Electric Group som en tidlig investor, underskrev en aftale med de saudiarabiske myndigheder og joint venture-partneren Sumou om at etablere et EV-anlæg med en årlig kapacitet på 100.000 enheder.

En anden mindre aktør, Shanghai-baserede Human Horizons, en luksuselbilproducent, der samler biler til en pris af US$80.000, etablerede i juni en satsning på US$5,6 milliarder med Saudi-Arabiens investeringsministerium for at udføre "bilindustriens forskning, udvikling, fremstilling og salg".Human Horizons eneste mærke HiPhi er ikke med på listen over Kinas top 15 elbiler med hensyn til månedligt salg.

"De mere end et dusin mislykkede bilproducenter har åbnet sluserne for hundreder af tabere til overfladen i løbet af de kommende to til tre år," sagde Phate Zhang, grundlægger af CnEVPost, en Shanghai-baseret dataudbyder for elektriske køretøjer."De fleste af de små elbiler i Kina, med økonomisk og politisk støtte fra lokale regeringer, kæmper stadig for at udvikle og bygge næste generations elbiler midt i Kinas mål om CO2-neutralitet.Men de er indstillet på at svinde ud, når de løber tør for midler."

Byton, en EV-start-up, der støttes af Nanjing byregering og den statsejede bilproducent FAW Group, indgav en konkursbegæring i juni i år, efter at det ikke lykkedes at sætte gang i produktionen af sin første model, M-Byte sports-utility vehicle, som gjorde sin debut på Frankfurt Motor Show i 2019.

Den leverede aldrig en færdig bil til kunderne, mens dens hovedforretningsenhed, Nanjing Zhixing New Energy Vehicle Technology Development, blev tvunget til at gå konkurs efter at være blevet sagsøgt af en kreditor.Dette følger sidste årsindgivelse af konkursaf Beijing Judian Travel Technology, joint venturet mellem den kinesiske ride-hiing-gigant Didi Chuxing og Li Auto.

"Regnfulde dage er forude for de små spillere, som ikke har stærke investorer til at støtte deres bildesign og -produktion," sagde Cao Hua, en partner hos det Shanghai-baserede private equity-firma Unity Asset Management, som investerer i forsyningskædefirmaer til køretøjer."EV er en kapitalintensiv forretning, og den indebærer høje risici for virksomheder, især de nystartede virksomheder, der ikke har opbygget deres brandbevidsthed på dette stærkt konkurrenceprægede marked."

Indlægstid: Okt-09-2023